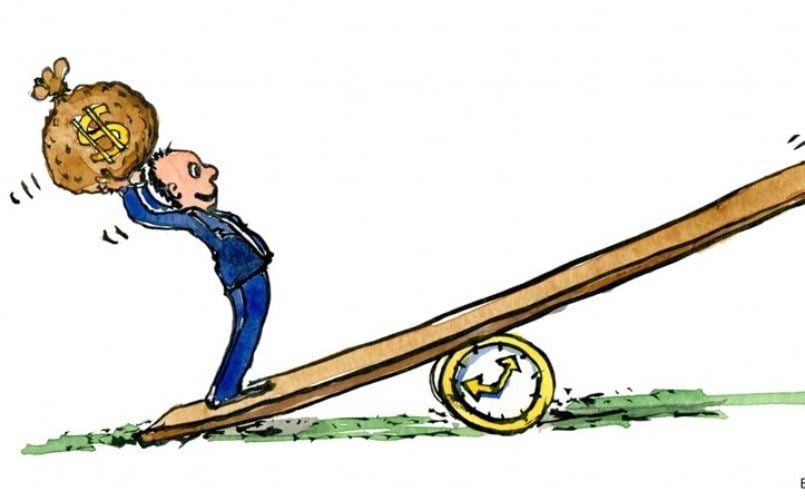

Vô số công ty dùng đòn bẩy tài chính trong những hoạt động kinh doanh của chính họ. Dù nó mang lại những lợi ích nhất định, nhưng đôi lúc cũng mang lại nhiều rủi ro đáng kể. Vì sao đòn bẩy tài chính lại có tầm quan trọng với sự tồn tại cũng như phát triển của một doanh nghiệp? Gần như mọi hoạt động kinh doanh đều cần có vốn, nhưng nguồn lực lại thiếu. Vì thế quản lý tài chính nghiêm ngặt trở thành một khía cạnh quan trọng của việc quan lý một công ty. Trong bài viết này của tapchitiendientu.com, chúng ta sẽ cùng tìm hiểu đòn bẩy tài chính là gì? Những ưu và nhược điểm của việc sử dụng công cụ này.

Đòn bẩy tài chính là gì?

Đòn bẩy tài chính là tỷ số giữa vốn chủ sở hữu tài chính và nợ của một công ty. Nó cũng có nghĩa là dùng nguồn tài chính của công ty với một khoản phí cố định. Đòn bẩy tài chính bằng 2 có nghĩa là cứ một đô la vốn chủ sở hữu thì có hai đô la nợ tài chính. Điều này cho phép các doanh nghiệp dùng nợ để đầu tư cho việc mua lại tài sản.

Khái niệm đòn bẩy rất phổ biến trong thế giới kinh doanh. Nó chủ yếu được dùng để cải thiện lợi nhuận trên vốn chủ sở hữu của một công ty. Đặc biệt nếu doanh nghiệp không cải thiện được hiệu quả hoạt động và lợi nhuận trên tổng vốn đầu tư. Vì thu nhập đi vay cao hơn lãi phải trả cho khoản nợ, nên tổng thu nhập của công ty sẽ tăng lên. Cuối cùng là tăng thu nhập của cổ đông.

Đòn bẩy có thể thuận lợi hoặc không thuận lợi. Tích cực khi doanh thu lớn hơn chi phí nợ. Nhưng nếu doanh thu nhỏ hơn chi phí thu được các quỹ thì nó là số âm. Tài trợ bằng nợ là một nguồn vốn quan trọng để hỗ trợ đầu tư hạn chế của các cổ đông. Ngoài ra, nó giúp đạt được lợi tức mong muốn trên vốn chủ sở hữu.

>>> Tham khảo thêm các tin tức khác về Bullish là gì?

Ưu và nhược điểm của đòn bẩy tài chính

Như với tất cả các hình thức kiếm tiền, có những ưu và nhược điểm khi sử dụng đòn bẩy.

Ưu điểm

- Khả năng tiếp cận vốn mạnh mẽ. Đòn bẩy tài chính nhân lên sức mạnh của mỗi đô la bạn đầu tư vào công việc của mình.

- Lý tưởng cho việc mua đi, mua lại. Tài trợ đòn bẩy là tốt nhất trong ngắn hạn khi doanh nghiệp của bạn có các mục tiêu tăng trưởng cụ thể. Chẳng hạn như thực hiện mua lại quản lý quyền, mua lại cổ phần hoặc cổ tức một lần, do các chi phí bổ sung và rủi ro khi thêm nợ.

- Nó có thể đem lại lợi nhuận cao hơn những gì cá nhân hoặc doanh nghiệp thấy.

- Người đi vay có thể mua thêm tài sản bằng cách vay thêm vốn.

Nhược điểm

- Là một hình thức tài chính có nhiều rủi ro. Nợ là một nguồn tài trợ có thể giúp công ty phát triển nhanh chóng hơn. Tài chính mà có đòn bẩy thì còn phát triển mạnh mẽ hơn cả. Nhưng mức nợ cao hơn bình thường có thể khiến các công ty phải chịu đòn bẩy quá mức, làm tăng mức độ rủi ro của họ.

- Tốn kém hơn. Các sản phẩm tài chính như các khoản vay và trái phiếu có lợi suất cao, trả lãi suất cao hơn để bù đắp cho các nhà đầu tư vì đã chấp nhận rủi ro nhiều hơn.

- Phức tap. Các công cụ tài chính liên quan, chẳng hạn như nợ lửng, phức tạp hơn. Sự phức tạp này đòi hỏi thêm thời gian quản lý và dẫn đến nhiều rủi ro khác nhau.

- Việc lạm dụng có thể buộc một công ty ngừng kinh doanh.

- Tài sản có thể mất giá nhanh chóng và thiệt hại tài chính có thể tăng lên

Các công ty có lợi nhuận thấp hơn và dòng doanh thu ít dự đoán hơn có khả năng bị thiệt hại nhiều khi giá trị tài sản giảm. Doanh nghiệp có thể sẽ phải trả lãi suất nhiều hơn cho khoản vay. Vì chúng có nhiều rủi ro hơn. Đòn bẩy tài chính là một công cụ hữu ích cho các công ty có lãi. Và nó có thể dự đoán các dòng doanh thu của họ.

Cách đo lường tác động của đòn bẩy

Hiệu quả của đòn bẩy được đo lường bằng cách lấy lợi nhuận kinh tế của công ty sau thuế trừ đi lợi nhuận trên vốn chủ sở hữu. Vì tỷ suất sinh lợi trên vốn chủ sở hữu cho cổ đông thường cao hơn tỷ suất sinh lợi kinh tế, đòn bẩy đóng một vai trò quan trọng trong việc giúp đạt được kỳ vọng của nhà đầu tư về tỷ suất sinh lợi trên vốn chủ sở hữu. Vì lý do này, đòn bẩy tài chính được đo lường bằng mức độ mà khoản nợ bổ sung ảnh hưởng đến thu nhập trên mỗi cổ phiếu của các cổ đông phổ thông.

>>> Đọc thêm bài viết về: Các loại tài khoản Forex

Các rủi ro của đòn bẩy tài chính là gì?

Mặc dù đòn bẩy có thể đem lại lợi nhuận đáng kể nhưng rủi ro của đòn bẩy tài chính quá nhiều có thể gây hại cho doanh nghiệp của bạn. Hãy luôn ghi nhớ những rủi ro tiềm ẩn khi quyết định sử dụng bao nhiêu đòn bẩy. Dòng tiền là một yếu tố khác cần xem xét. Vì bạn phải trả gốc và lãi cho bất kỳ khoản vay nào. Nên đòn bẩy cao ảnh hưởng trực tiếp đến mức dòng tiền hiện tại và tương lai.

Khi xây dựng dự báo tài chính hàng năm, bạn cũng phải xem xét đòn bẩy tài chính hiện tại của doanh nghiệp mình. Vì đòn bẩy tăng lên sẽ ảnh hưởng trực tiếp đến sức khỏe tài chính của doanh nghiệp bạn.

Một rủi ro khác là khả năng mất tiền đối với tài sản đã mua. Ví dụ: giả sử bạn mua một tòa nhà với giá 600.000 đô la. Thay vì trả tiền mặt cho tòa nhà, bạn quyết định sử dụng 200.000 đô la của mình để vay thêm 400.000 đô la mà bạn cần. Thật không may, tòa nhà nhanh chóng bị mất giá trị. Và bạn buộc phải bán nó với giá 410.000 đô la. Khiến bạn mất 190.000 đô la. Luôn cân nhắc các rủi ro trước khi đưa ra bất kỳ quyết định tài chính lớn nào.

Ví dụ về đòn bẩy tài chính trong hoạt động

Một công ty có vốn cổ đông 1 triệu đô la, vay 4 triệu đô la và có 5 triệu đô la để đầu tư vào tài sản và hoạt động. Điều này sẽ cho phép công ty này thành lập các nhà máy mới; tận dụng các cơ hội tăng trưởng và mở rộng.

Giả sử chi phí nợ là 0,5 triệu đô la trong một năm. Và vào cuối năm đầu tiên, công ty tạo ra 1 triệu đô la lợi nhuận (20% cho lợi nhuận trên tài sản). Lợi nhuận thực hiện của doanh nghiệp trở thành 1 triệu đô la (lợi nhuận) – 0,5 triệu đô la (chi phí nợ) = 0,5 triệu đô la (50% lợi nhuận trên vốn chủ sở hữu cho các cổ đông).

Ngược lại, nếu công ty lỗ 1 triệu đô la (-20% đối với lợi nhuận trên tài sản), thì khoản lỗ thực tế của doanh nghiệp là 1 triệu đô la + 0,5 triệu đô la = 1,5 triệu đô la. (-150% lợi nhuận trên vốn chủ sở hữu cho cổ đông).

Bạn có thể thấy trong tình huống bất lợi mà tác động của đòn bẩy có thể thực sự bất lợi như thế nào.

Bây giờ chúng ta hãy xem xét một kịch bản không có đòn bẩy. Doanh nghiệp chỉ sử dụng 1 triệu đô la mà nó đã có. Xem xét tỷ lệ lãi và lỗ trong kịch bản trước. Doanh nghiệp sẽ kết thúc hoặc lỗ 200.000 đô la tương ứng trong kịch bản có lãi và lỗ (20% đối với lợi nhuận trên vốn chủ sở hữu cho cổ đông đối với kịch bản tích cực và -20% đối với kịch bản tiêu cực).

Kết luận

Điều thực sự quan trọng đối với một công ty là phải khôn ngoan với vị trí đòn bẩy tài chính của mình. Mặc dù việc trao quá nhiều quyền sở hữu sẽ không tốt cho các cổ đông. Nhưng việc vay nợ quá nhiều cũng có thể gây nguy hại cho công ty. Do đó, mặc dù tỷ lệ vốn chủ sở hữu nợ khác nhau đối với các ngành khác nhau. Nhưng có sự đồng thuận rằng lý tưởng là không nên nhiều hơn 2. Nếu bạn vẫn gặp khó khăn trong việc hiểu về đòn bẩy tài chính hoặc chưa nâng cao ngoài kế toán cơ bản , hãy nhớ tham khảo bài viết này của tapchitiendientu.com và ý kiến của chuyên gia kế toán hoặc CPA.

Tổng hợp: Tapchitiendientu.com